文/乐居财经 徐酒眠

宝龙商业(09909.HK)可能要被卖的消息传出。

10月13日早间,宝龙商业刊发公告称,其控股股东宝龙地产已于10月10日就境外债务重组订立支持协议,其中包括宝龙地产可通过出售、质押宝龙商业股份筹集4000万美元现金,或将向债权人直接转让宝龙商业不超过32.4%的股权。

目前宝龙地产合共持有宝龙商业约63%的股权。行业观察者预测,若上述股份转让交易完成,宝龙商业可能会迎来新的控股股东。

不过乐居财经《物业K线》注意到,通过上市前的股权激励计划和设置信托,截至2025年6月30日,许华芳间接持有宝龙商业约2.95%股权。

据此来看,若仅转让宝龙商业32.4%股权,许家也或仍能保持控股地位。但前述股权转让后,还有出售、质押计划,将可能全面触发要约收购。

根据《证券法》规定,投资者持有上市公司已发行股份的30%后继续收购的,应当向所有股东发出收购要约。协议收购超过30%股权的,应当发出全面要约收购。

前有恒大物业曝出已有意向买家,后有旭辉控股抛出出售永升服务8.24%股权予伦敦基金公司LMR Multi-Strategy Master Fund Limited的计划,如今宝龙商业也被摆上货架,上市物企股权出售的市场又热闹了起来。

有行业观察者表示,上市物企股权被出售,关联地产让出控股股东地位或引入持股比例较高的二股东,一定程度上其实有利于物企走向更加独立。

聚焦宝龙商业,根据最新方案,宝龙商业股权转让作价每股15港元,对比前一次债务协议中的12港元有所提交。而截至10月14日收盘,宝龙商业每股为2.54港元,转让定价较此收盘价溢价约491%。

最新财报数据显示,截至2025年6月30日,宝龙商业在管商业项目97个,在管面积1106万平方米;签约项目129个,签约面积1424万平方米。其中,长三角区域项目数量占比达70%。

今年上半年,宝龙商业整体出租率约为91.8%,同比增长0.3个百分点;商业收缴率达98.7%,同比提升0.2个百分点。

同期,其住宅物业管理服务在管项目128个,总在管建筑面积约为2370.8万平方米;签约物业138个,总签约建筑面积约3012.9万平方米。

在房地产行业持续承压、消费市场复苏缓慢中,宝龙商业仍展现出较强的运营韧性和现金流管理能力,报告期内实现营业收入13亿元,归母净利润1.83亿元。同时,公司经营性现金流同比大幅增长52.8%,达到2.22亿元。

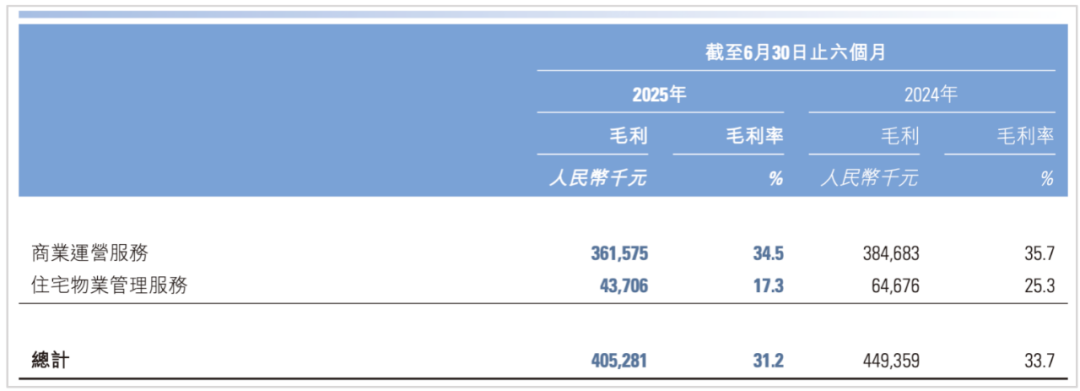

分业务线来看,今年上半年,商业运营及管理服务贡献营收约9.16亿元,占总收入的70.4%,毛利率约为34.5%;住宅物业管理服务收入约2.52亿元,毛利率约为17.3%。

值得注意的是,来源于外部客户的收入是宝龙商业的最大收入来源。截至2025年6月30日,外部客户贡献收入约为11.85亿元,占总收入的91.1%。

2025年下半年,宝龙商业计划新开8个项目,包括4座宝龙广场和4座宝龙天地,商业新增体量超40万平方米。

相关标签:

物业K线